政策层面解读

1. 不追溯!不追溯!

因为美国各州由于电商不缴销售税,一年的财政收入损失总和如果按150亿美金或1000亿rmb计算的话,3年加起来高达3000亿rmb。这个天文数字要是追缴起来,再加上罚款和利息,任何一个跨境电商(也包括美国本土电商)估计都吃不了兜着走。如果真的发生了,可能“血流成河”都不一定能形容它的惨烈。

需要注意的是,高院并没有明文禁止各州追溯销售税,但是高院的态度对不追溯是赞赏的。而且如果追溯发生,还有可能会造成极为复杂的Double tax burden-双重交税问题:州政府不光要追电商要销售税,还要向本州消费者追缴使用税Use tax。使用税的规定是,在电商没代收代缴销售税时,消费者应该向州政府主动申报同等比率的使用税。显而易见,政府追着每个州内居民收取使用税的难度,要比销售税大几个量级。即便官司打到高院,各州追溯销售税的胜率也是微乎其微。

没有什么比“不用把赚到手的钱,再从口袋里掏出来还回去”,更让人高兴的事情了吧!

2. 确定和不确定

文章读到这,跨境电商们小伙伴们已经大致了解到,从2018.06.21开始,代收代缴销售税是躲不掉了,这是比较确定的事情:

● 各州的Sales Tax Certificate-销售税许可证,跨境电商们需要去注册。不注册没有许可证就代收代缴,会被罚款。注:销售许可证各州有不同的叫法:Resale Certificate/License, Sales tax Permit等等。

● 跨境电商们代收上来的销售税,如果不上缴,则会变成严重的“Tax Fraud”-税务欺诈,要负担刑事案件。

● 不按时上缴,也会被罚款。按时上缴或者提前上缴,很多州倒是会给折扣奖励,从0.25%-3%不等。比如某电商从消费者那里收取了100美金的销售税,本来是全部要上交给州政府的,但是因为按时或提前上缴,其中的0.25-3美金就可以放到自己口袋里变成额外的利润。

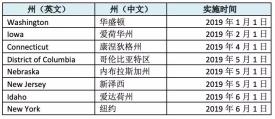

不确定的地方就在于,各州都马上开始积极的研究此次Wayfair Inc.(2018)的判决,并盘点本州已有的销售税相关法律。接下来的2个月是最混乱时间,各州应该会陆续出台各种法案,纲要,指导意见等:

● 各州的Economic Nexus-关联关系,或者叫起征线会怎么画?是200个交易还是300个交易?

● 考虑到是新政策,各州会给(跨境)电商多少时间的过渡期?如果跨境电商过了过渡期还没有缴销售税,就会真的被追溯了。考虑到绝大部分跨境电商连联邦税号EIN都还没有,时间上实际是非常紧迫的。

● 国会会不会出台全国性的销售税法案,统一和简化40几个州的销售税申报?即便一个月申报一次,40多个州x12月,也是很大的负担。

技术层面解读

1. 销售税对跨境电商产品售价的影响

销售税是消费者(买家)掏,跨境电商只是在交易发生时代收代缴,既不增加卖家的成本,也不影响卖家的利润。唯一增加的,是卖家的合规成本:注册,咨询税务专业人士,申报,购买软件,全都是额外的开支。

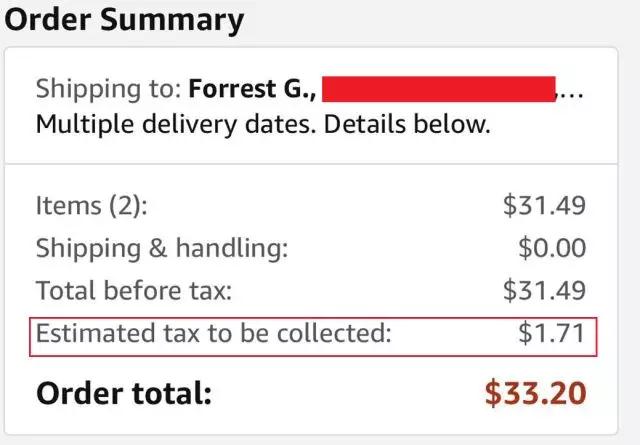

电商listing的售价也无需调整。只是消费者在结账时,会多出一项销售税。当然了,跨境电商的listing原来没税的这个优势,也跟着没有了。

(上图中,Forrest购买一个$31.49的商品,被卖家收取了5.43%的销售税)

2. 代收代缴的流程

Forrest先简单列一下跨境电商代收代缴销售税的流程:

● 根据各州Nexus规定或起征线,确定自己在哪些州需要代收代缴销售税。稍微有点规模的跨境电商,很容易就会超过所有40多个州的起征线。

● 通过美国国家税务局IRS,注册雇主识别号/企业税号-EIN。

● 通过各州的财政部,注册销售税许可-Sales Tax Certificate (需要用到EIN)。40多个州需要挨个申请。

● 在卖家账后后台和独立站后台,设置好40多个州的销售税税率。

● 销售发生,跨境电商将消费者支付的销售税连同商品售价一并收到自己的卖家账号或者银行账户。

● 按州计算所收取的税金总额,并按照各州规定的申报频率,按月,季度或年进行申报(金额越大,频率越高)。并通过银行本票,在线转账等方式 将税金上缴各州财政部。

以上流程里,有很多的细节。比如以一个深圳公司为主体去美国国税局注册EIN,需要填SS-4表,而这个表估计只有极少数的中国卖家尝试过。

40多个州,每个州财政部申请销售税许可证的网页都风格各异不尽相同,而且有些州的申请页面对于美国境外公司来说非常不友好,还得要通过邮寄的方式寄送申请表。所以不请专业人士帮忙的话,40多个州销售许可证一圈申请下来,估计要脱一层皮。

Amazon卖家账号里销售税的设置比较友好,那么ebay,Walmart,Wish等平台呢?做独立站的呢?各州的销售税该怎么设置?很多专业和繁琐的问题,跨境电商都会陆续碰到并将会为此头疼。

甚至是将税金转账给州财政部这个看似小得不能再小的事情,对于无法开设美国银行business account的中国跨境电商来说,都是个大课题。美国好多银行给境外公司开立business account的流程根本走不通或者干脆就没有;即便有,企业主本人还得亲自到美国一趟。说到这里提一句,Payoneer,Pingpong, Worldfirst这些专业收款机构的新生意来了:税金代支付业务。他们可以通过自己的美国银行账号替卖家代付销售税税金,并收取服务费。国际银行本票和汇票可能也是一个途径,Forrest感觉成本和复杂度也不会小。

哪里有困难,哪里就有商机!如果接下来几个月美国销售税服务商如雨后春笋般的涌现,Forrest一点也不奇怪。

3. Corperate Income Tax企业所得税

我们先来梳理一个税务逻辑:

跨境电商要想销售税合规 —> 就需要注册各州的销售税许可证 —> 要注册销售税许可证,就需要先注册EIN —> 注册了EIN后,就相当于在美国国税税局备了案 —> 备了案的跨境电商,就从暗处走到了明处,也得要向联邦、州和地方申报Corperate Income Tax-企业所得税 —> 申报美国联邦的公司所得税,又涉及中美两国的Tax Treaty-税收协定。环环相扣!

这里头其实还有另外一条隐藏逻辑,那就是跨境电商申报了销售税 —>意味着该电商在该州非常频繁的商业活动—>州政府紧接着就会嘀咕,销售税都缴了那么多,一定赚到了钱;赚到钱,怎么没有看到申报企业所得税?

(再来回顾一下这两种税的异同)

● 联邦层面:根据1984中美签订的税收协定:《UNITED STATES-THE PEOPLE'S REPUBLIC OF CHINA INCOME TAX CONVENTION》,只要跨境电商在美国没有Permernant Establishment-永久存在:没有开分公司,没有设立办事处和工厂等,中国卖家就只需要在中国缴纳企业所得税。

6.21之前,跨境电商都没有EIN,属于美国国税局IRS数据库里都不存在的企业,所以基本上啥也不用做。事实上,中国几十万跨境电商小伙伴过去这么多年就是这么轻轻松松过来的:在美国赚到了钱,却啥也不用申报。

6.21之后,跨境电商有了EIN有了备案,IRS是知道你的存在的。更何况按照美国法律,Amazon, Walmart等这些平台,他们每年必须得把每个有EIN的卖家账号的销售收入数据,一式两份分别通知到卖家和IRS。所以中国跨境电商有了EIN之后,IRS对于你赚了几分几厘,了如指掌。这时候根据税收协定,虽然中国跨境电商不用在美国缴纳联邦所得税,但是卖家们还是得填表,并按照流程以正式的方式,引经据典通知IRS你不欠它税钱,这个“不欠钱”的事情,需要卖家们自己亲力亲为的去举证和说明问题。以上这些,让卖家们又多了一部分合规成本:填表的时间,请专业人士的费用等等。

● 州层面:注意到中美之间的税收协定,只是对联邦所得税有约束力,对美国各州没有约束力。在州一级所得税这个层面上,中国跨境电商就没有了保护伞。州的所得税对于我们跨境电商来说也是个很头疼的事情,因为各州的规矩大相径庭。根据美国跨州所得税法案 Interstate Income Act PL86-272,所得税也有Nexus的说法。所得税和销售税的Nexus有相似的部分,也有不同的部分。简单的说,在那些没有库存、没有用海外仓的州,中国跨境电商不构成所得税Nexus,也基本不用申报州所得税。当然如果考虑了FBA库存,事情就变得非常复杂了。

平台层面解读

对于所有美国第三方销售平台来说,它们遵循的一个大原则就是合规。这个合规还包含了配合各政府部门和执法机构来强制卖家合规。这跟欧洲过去一两年沸沸扬扬的VAT合规极其相似,只要卖家不合规,只要税务部门和执法机构找上门,平台就会冻结货款,甚至关停卖家账号,以强制跨境电商去合规。

1. Amazon平台

Amazon在2018.06.21之前,已经在WA和PA这两个州,帮所有的卖家履行了代收代缴的责任。接下来有很大的概率,Amazon会推广到所有的州,帮助全平台的所有卖家,在所有州履行代收代缴的责任。换句话说,做Amazon的跨境电商可能就不需要担心:后台设置,收取,计算,申报,汇款等等,这些销售税合规的繁琐事情了,Amazon全帮你给做了!这可是天大的好事情!

可能有朋友会问,我还没有这些州的销售税许可证,虽然都是Amazon代办,但是我的Amazon账号收了销售税,岂不违反了没有许可证不得收取销售税的规定?Forrest自己推测这后面的原因是因为Amazon被认定为是Market Facilitator,一种特殊的“卖家”,卖家的卖家。它平台上面的卖家如果有违规违法,Amazon也会有一些连带的责任,所以Amazon干脆以自己名义(甚至自己的EIN?)替大家都代办了。

2.其他平台:eBay,Walmart,Wish等

其他平台会不会效仿Amazon,也替所有卖家履行代收代缴的义务,现在看起来还不明朗。Forrest个人判断,这些平台可能还是会把销售税合规问题留给卖家们自己解决。平台最多给卖家们推荐一些销售税的咨询服务机构和服务软件等。

如果国会能立法要求所有Market facilitator都代办,那就再好不过了,但是目前看不到这样的迹象。

3. 独立站

独立站在此次的销售税变革中,看起来处于一个非常好的位置,首先独立站没有类似被Amazon关账号这类的担忧,毕竟网站是自己的,未来获得战略缓冲区也会相对长一些。其次所有平台卖家都收销售税后,不收税或者晚点再开始收销售税的独立站,显然会更受美国消费者的青睐。Forrest能想象得到的最坏结果,可能就是美国税务执法部们申请查封不合规的独立站域名,但是在中国注册的域名,美国能有办法查封么?这要等专业人士来分析了。

当然对于已经声名在外,规模庞大的大型独立站比如环球的www.gearbest.com来说,美国销售税合规肯定是不能轻视的问题。

总结和应对策略

Forrest说几点个人的判断和应对策略,仅供参考:

销售税不合规是件风险很大,后果很严重的事情。冻结货款,关账号,拉黑名单甚至是刑事责任都是可能的结果。只要是做美国市场的跨境电商朋友,都应该在接下来的半年时间里,紧密观察和了解美国销售税合规的最新进展,并相应调整自己的策略。

做美亚Amazon.com的朋友,接下来1-2个月里头,先按兵不动可能是最好的策略。先看看各州销售税的动向,以及Amazon是否会推广到所有州代收代缴,然后再做判断。

跨境电商,特别是跨境企业的老板和主要负责人,应该开始形成对美国销售税的基本认知;应该开始了解中国企业如何在美国注册EIN和销售税许可证,开始物色和联系一些靠谱的美国税务咨询服务机构。eBay, Walmart等这些平台未来的合规化,可能会有大量的工作要做。

美国联邦企业所得税这块,跨境电商基本不用太担心。各州和地方的所得税,在认定境外企业的Nexus上面,各州税务机构面临的挑战很大,Forrest估计它们一时半会还顾及不到这块,立法层面也需要时间,所以中小跨境电商也可以先按兵不动,继续观察。对于大型跨境电商来说,进行风险评估则是必要而且比较稳妥的一步棋。

因为美国各州由于电商不缴销售税,一年的财政收入损失总和如果按150亿美金或1000亿rmb计算的话,3年加起来高达3000亿rmb。这个天文数字要是追缴起来,再加上罚款和利息,任何一个跨境电商(也包括美国本土电商)估计都吃不了兜着走。如果真的发生了,可能“血流成河”都不一定能形容它的惨烈。

因为美国各州由于电商不缴销售税,一年的财政收入损失总和如果按150亿美金或1000亿rmb计算的话,3年加起来高达3000亿rmb。这个天文数字要是追缴起来,再加上罚款和利息,任何一个跨境电商(也包括美国本土电商)估计都吃不了兜着走。如果真的发生了,可能“血流成河”都不一定能形容它的惨烈。