PART.1 全球合规趋势

要谈政策的变化,一定离不开形势的变化。2021全球的大背景和大环境,正是造就了这一波税务合规浪潮的幕后推手。

新冠疫情的影响,导致全球经济的萎缩,但是却加快了跨境电商行业的发展,中国是唯一一个GDP呈正增长的国家。

中国的跨境电商行业正处于飞速增长状态,疫情期,境外的制造业受到较长时间的停产,因为中国疫情控制良好,加上中国强大的供应链,所以中国出口贸易在疫情中占尽了良机。

各国的税收政策赶不上跨境电商行业的发展,每年在网络线上销售的税收流失非常大,比如欧洲每年的税收漏洞就是50多亿欧元,每个国家的税收政策都是在改革中进行,只是疫情加速了这个进度;可以说是国家国库空虚,需要想办法更快的征收税收。

目前全球跨境电商税务合规形势一览:

1. 墨西哥:从2020.6.1开始,如果没有税号, 平台就强制执行销售税的代扣代缴。

2. 美国:部分平台卖家收到通知,需要上传美国各个州的有效GST税号。按照美国的税法要求,如果商家在美国产生了实际的销售网络,需要申报销售税;而且超过一点的销售额度,需要在美国申报企业所得税。

3. 加拿大:2020.11月,政府宣布收取外国供应商的商品和服务税统一销售税;新规从 2021.07.01 实行,目的是为了保护本土企业在同一价格上的竞争。亚马逊加拿大的卖家收到通知:7.01以后没有上传GST号码的卖家会被亚马逊直接代扣代缴GST

4. 中东:要求卖家在第一笔销售的30天以内注册VAT,否则就面临高额罚款。

5. 欧洲:欧盟新税改后,平台代扣代缴,卖家需要在有库存的欧盟国家注册申报VAT。独立站卖家需要自行注册申报OSS和IOSS。

PART.2 欧美市场的主要合规要求

欧洲税改主要包含了以下4个内容:

1.杜绝VAT税务漏洞:免除22欧元免税额度

2.视平台为卖家:平台实现代扣代缴

3.简化流程:一站式的VAT申报系统IOSS/OSS

4.保护本土企业公平竞争

美国销售税,如何税务合规:

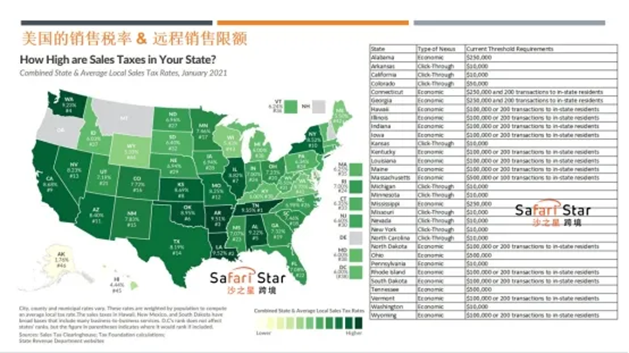

(图为:美国的销售税率&远程销售限额)

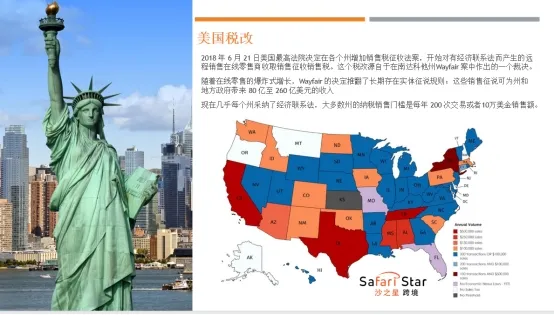

2018年 6 月 21 日美国最高法院决定在各个州增加销售税征收法案,开始对有Sales tax nexus经济关联而产生的远程销售在线零售商收取销售征收销售税。大多数州的纳税销售门槛是每年200 次交易或者 10 万美金销售额。

Sales tax nexus经济关联:比如说在美国某一个州拥有办公室、商店或者拥有雇员、销售人员、承包商等;也可以是在某个州有仓库,例如亚马逊的FBA仓库或其他第3方海外仓等。还有就是远程销售征税:当你的销售金额达到一定的上限,或者交易数量超过了一定的限额。在这些情况下,需要在相应的州注册并申报GST。

一般来说,在申报销售税之前,卖家需要在当地的州申请一个销售税号,销售税的申报频率是根据销售额来决定的,可能是每月、每季、每半年或一年申报。

佛罗里达州 & 堪萨斯州,也采纳销售税关联法,于2021.07.01日生效。

PART.3 独立站卖家应对策略

独立站卖家在全球税改的大环境下也不可掉以轻心,毕竟只有合规经营,才是长久之道。对于独立站卖家而言,很多税务问题都需要自己处理,所以更需要注意全球各地的税务法规,这里就给大家梳理一下独立站卖家要格外注意的全球财税法规。

1.美国

在美国的卖家面临两种不同的税收:销售税/GST和所得税/income tax。

1.销售税/GST:

作为独立站卖家,这两种情况决定你是否需要在美国缴纳销售税GST:

①远距离销售收税:取决于卖家的销售额。如果你在美国大部分的州销售超过1万美元或者200个订单/年,就需要注册税号并申报;

②实际经营实体收税:适用于在美国有实体经营的卖家。如:在美国有办公室、仓库、员工等。

GST(销售税),是最终买家/消费者缴纳的税收。目前很多电商平台都会为卖家实行代扣代缴;但是按照美国税法规定,卖家需要对于自己在美国产生Sales tax Nexus的州注册税号,并进行申报。就算是平台已经代扣代缴,卖家还是有义务进行GST的申报。

而对于独立站卖家而言,它自己就类似了一个平台,你需要对自己在美国的税务合规负责:需要在产品销售时收取产品的GST,然后再在美国当地的州政府进行缴纳。你需要对在美国有产生了Sales Tax Nexus的州进行GST的注册,并申报。比如说:你需要在有仓库的州注册GST,你还需要在收货超过远程销售额度的州注册GST。

2.Income tax/所得税:

根据税法规定,当卖家在美国的销售达到了一定销售限额,就必须要在美国申报并缴纳所得税。但根据《中美双边税收协定》,如果中国卖家在国内已经缴纳了这一部分销售的所得税,那么就可以凭完税证明进行豁免。

美国的所得税包括州税和联邦税,每一个州对所得税的要求不一样,限额也不一样。但是无论是否需要缴纳所得税,卖家在美国的销售超过一定限度,都必须在美国进行所得税的申报。

2.欧洲新税法

在欧盟税改生效后,独立站卖家需要自行注册IOSS和OSS的申报。

区别在于,IOSS是针对欧盟境外发货至欧盟境内的情况,OSS是针对欧盟境内发货的情况。

1. IOSS进口一站式VAT申报:

①取消了22欧元的进口免税额度,独立站卖家发往欧盟境内的所有商品,都需要缴纳增值税!

卖家需要在包裹上贴有IOSS的识别码,以便快速清关。

但是要注意只能适用货值低于150欧元以下的产品;

②申请IOSS识别码,中国公司在欧盟需要委托税务代理才能申请。税代将与卖家一同承担税务义务;

③IOSS是月申报,相关的销售和清关数据要保留10年,所以独立站卖家切记要提供真实数据,不然10年内一旦遭到查税,就会被处以惩罚。

2. OSS进口一站式VAT申报:

①独立站卖家需要在自己有仓库的国家注册及申报;

②OSS系统必须和VAT号码绑定使用;

③OSS是季度申报。

3. 作为独立站卖家,在有库存的国家,都需要注册VAT并且申报,比如:你在德国有海外仓,进行一件代发,就需要注册德国VAT。

3.墨西哥

2020.06.01墨西哥新税法实行,平台对于没有墨西哥RFC的卖家进行征税。

对于独立站的卖家来说,你是否在墨西哥有纳税义务,取决于你是否在墨西哥本地有仓储。独立站卖家如果使用了本地仓库,就需要注册墨西哥RFC税号;如果你是完全的自发货卖家,从中国发货,那么就不需要注册。

4.加拿大

加拿大的新税法在2021.07.01实行,加拿大政府对网上的远程销售商品进行收税。一般来说,如果你是平台的卖家,如果你没有加拿大的GST号码,平台会在买家支付的时候代收取相应的GST/HST。

做为独立站的卖家,自己需要为加拿大的征税负责。你需要在加拿大注册一个GST号码,在买家支付的时候收取GST/HST税金,再申报缴纳税金给当地税局。

卖家在申请GST的同时,可以在加拿大申请进口许可证和商业号码。也就是说你可以用自己的名义进口商品,然后在做GST/HST申报的时候,可以抵扣进口时缴纳的进口税金。

如果你是独立站卖家,需要了解美国税务合规的解决方案,可以联系沙之星跨境为你解决!

要谈政策的变化,一定离不开形势的变化。2021全球的大背景和大环境,正是造就了这一波税务合规浪潮的幕后推手。

要谈政策的变化,一定离不开形势的变化。2021全球的大背景和大环境,正是造就了这一波税务合规浪潮的幕后推手。